Typische Geschäftsvorgänge zwischen Fonds und ihren Investoren – Teil 4.2 – Distribution

>>> Fortsetzung >>>

Aus Gründen der Übersichtlichkeit habe ich diesen Beitragsteil gesplittet. Im Teilbeitrag 4.1 hatte ich ein Rechenbeispiel gebracht und die Grundzüge der Distribution erläutert.

Rechengröße

In Zusammenhang mit der Distribution möchte ich folgende Rechengrößen anführen:

- Fondsvolumen,

welche sich aus der Summe aller einzelnen Commitments der Investoren ergibt und hier die Grundlage für die prozentuale Beteiligung eines Investors am Fonds ist.

- Fondsanteil in %,der dem Anteil eines Investors am Fondsvolumen zu einem bestimmten Stichtag entspricht. Dieser Anteil kann sich über die Laufzeit durchaus verändern.

- Remaining Commitment (verbleibende Verpflichtung),

wird ermittelt aus dem Commitment des Investors, abzüglich aller gemäß des Vertrages auf das Commitment anzurechnender Einzahlungen in den Fonds. Die Summierung des Remaining Commitments aller Einzelinvestoren ergibt das Remaining Commitment für den Fonds. Dieses Remaining Commitment ist gleichzeitig der Betrag, der für künftige Contributions verbleibt.

- Capital Call (Kapitalabruf),ist der Betrag, den eine KVG per Call Letter von ihren Investors anfordert. Sofern der Investor außerhalb des vereinbarten Commitments keine weiteren Verpflichtungen übernommen hat, ist das Commitment der Höchstbetrag aller Capital Calls. Ob die Beträge investiert werden oder als Fees verwendet werden, sollte normalerweise im Call Letter angeführt werden.

- Distribution notice (Rückzahlungsavise),

ist eigentlich direkt nicht die Rechengröße. Unter die Distribution notice fallen allerdings alle Rückzahlungen, ob Rückzahlungen des Kapitals, Gewinne, Zinsen, Dividenden etc. Sie werden im Normalfall in dem Avise aufgelistet. Ich hätte auch ganz lapidar schreiben können, Cash out des Fonds an seine Investoren.

Kennzahlen

In Zusammenhang mit der Distribution werden häufig folgende Kennzahlen genutzt:

- Distributions to Paid-In (DPI)

Verhältnis von eingezahlten zu ausgeschütteten Mitteln. Möglich in den Varianten:

Einzahlungen mit und ohne Management Fee in Kombination mit Ausschüttungen rein auf das Kapital oder total. Die einfachste Variante ist Cash-in zu Cash-out. - Distributed to Committed Capital (DCC)

Verhältnis der Ausschüttungen zum Commitment. Auch hier kann man verschiedene Varianten, bezogen auf die reine Kapitalrückzahlung oder alle Rückzahlungen wählen. Die einfachste Variante ist Cash-out zu Commitment. - Internal Rate of Return (IRR)

Sobald eine Bewertung vorhanden ist, diese wird im folgenden Beitragsteil behandelt, und/ oder eine Rückfluss zu verzeichnen war, macht die Ermittlung der Kennzahl Sinn.

In den vorhergehenden Teilen der Beitragsreihe wurden bereits angesprochen:

- Paid-In Capital (PIC)

- Residual Value to Paid-In (RVPI)

-

Total Value to Paid-In (TVPI)

Die Distribution hat direkten Einfluss auf den TVPI (realiserte Gewinne/ Verluste) und steht indirekt in Verbindung mit dem RVPI und dem PIC.

Beispielrechnung

Die Beispiele aus den vorangegangenen Teilbeiträgen erlauben es eine Beispielrechnung mit den genannten Bezugsgrößen aufzubauen. Ich fasse zunächst zusammen, welche Werte uns zur Verfügung stehen.

| # | Bezeichnung | Summe Fonds | I1 | I2 | I3 |

|---|---|---|---|---|---|

| 1 | Fondsvolumen | 120.000 | 40.000 | 40.000 | 40.000 |

| 2 | ./. Contribution in Commitment | 14.400 | 2.800 | 5.800 | 5.800 |

| 3 | + Redrawable Commitment | 300 | 100 | 100 | 100 |

| 4 | + Reversal Call | 200 | 100 | 100 | |

| 5 | = Remaining Commitment ([1] + [3] + [4] ./. [2]) | 106.100 | 37.300 | 34.400 | 34.400 |

| 6 | = Contribution outside Commitment | 0 | 0 | 0 | 0 |

| 7 | = Cash in ([2] + [6] ./. [4]) | 14.200 | 2.800 | 5.700 | 5.700 |

| 8 | Distribution | 660 | 220 | 220 | 220 |

| 9 | thereof return of capital | 600 | 200 | 200 | 200 |

| 10 | thereof dividends | 60 | 20 | 20 | 20 |

| 11 | - thereof withholding tax | 15 | 5 | 5 | 5 |

| 12 | - thereof solidarity surcharge | 0,825 | 0,275 | 0,275 | 0,275 |

| 13 | = Cash out | 660 | 220 | 220 | 220 |

| 14 | = Cash balance ([7] ./. [13]) | 13.540 | 2.580 | 5.480 | 5.480 |

| 15 | = NAV | 11.200 | 1.800 | 4.700 | 4.700 |

Alle Werte sind in TEUR aufgeführt. Durch die Durchnummerierung in Spalte 1 kann ich die Rechenformeln relativ simple mit in die Tabelle übernehmen, so dass schnell klar wird, welche Größen ich jeweils einbinde. Zu [15] NAV muss ich noch eine Erläuterung geben. Dieser setzt sich, wie bereits in der Beitragsreihe erwähnt, aus der Bewertung der einzelnen Investments und der im Fonds befindlichen freien Liquidität zusammen. Freie Liquidität habe ich derzeit nicht, da alles investiert bzw. ausgeschüttet wurde, also benötige ich noch die Bewertung der einzelnen Investments. Hier unterstelle ich, dass alle Beträge 1:1, ohne weitere Gebühren (Fees) investiert, wurden. Gemäß der Tabelle aus Beitragsteil 3.1:

| # | Position | Fonds | I1 | I2 | I3 | Kommentar |

|---|---|---|---|---|---|---|

| 1 | Management Fee | 2.400 | 800 | 800 | 800 | 2% p.a. auf 120 Mio. EUR |

| 2 | Capital Call - Investment U1 | 6.000 | 3.000 | 3.000 | I1 investiert nicht in U1 | |

| 3 | Capital Call - Investment U2 | 6.000 | 2.000 | 2.000 | 2.000 | Alle Investoren investieren anteilig in U2 |

| 4 | Total | 14.400 | 2.800 | 5.800 | 5.800 | Abrufbetrag |

wären dies 12.000 TEUR abzüglich der Ausschüttung von 600 TEUR auf das Kapital. Vergessen darf ich hierbei aber nicht den Reversal Call von jeweils 100 TEUR aus Investment 1 für die Investoren I2 und I3 (s. Beitrag 3.3). Bei einer ‚At-Cost-Bewertung‘ – Bewertung zum Einstandpreis – ergibt sich somit für den Fonds ein NAV von 11.200 TEUR. Mit dem NAV bin ich jetzt in der Lage die weiteren Kennzahlen zu berechnen.

| # | Bezeichnung | Formel | Fonds (gesamt) | I1 | I2 | I3 |

|---|---|---|---|---|---|---|

| 1 | DCC | [13]/ [1] | 0,000 | 0,000 | 0,000 | 0,000 |

| 2 | PIC | |||||

| 3 | > Variante 1 | [2]/ [1] | 0,120 | 0,070 | 0,145 | 0,145 |

| 4 | > Variante 2 | [7]/ [1] | 0,118 | 0,070 | 0,143 | 0,143 |

| 5 | DPI | [13]/ [7] | 0,046 | 0,078 | 0,038 | 0,038 |

| 6 | RVPI | |||||

| 7 | > Variante 1 | [15]/([7] ./. [9]) | 0,824 | 0,692 | 0,854 | 0,854 |

| 8 | > Variante 2 | [15]/([7] ./. [Mgmt. Fee] ./. [9]) | 1,000 | 1,000 | 1,000 | 1,000 |

| 9 | TVPI | |||||

| 10 | > Variante 1 | ([15] + [13])/ [7] | 0,835 | 0,721 | 0,863 | 0,863 |

| 11 | > Variante 2 | ([15] + [13])/ ([7] ./. [Mgmt. Fee]) | 1,005 | 1,010 | 1,004 | 1,004 |

Dier Nummern in ‚[]‘ in der Spalte Formel beziehen sich auf die Nummern in der Spalte # in der ersten Tabelle der Beispielrechnung. Da die Management Fee in dieser Tabelle nicht enthalten war, habe ich die Bezeichnung eingefügt. Der Wert ist der 2. Tabelle zu entnehmen. Die 2.400 TEUR verteilen sich zu gleichen Teilen mit je 800 TEUR auf die 3 Investoren.

Mit 100 multipliziert, könnte ich die Kennzahlen auch als Prozentwerte ausweisen. Ich wähle meist 3 Stellen hinter dem Komma. In # 1 der Kennzahlentabelle führt dies nunmal zu 0,000. Der Wert 1,000 in # 8, ergibt sich daraus, dass der Fonds die ihm verbleibenden Mittel nach Abführung der Management Fee 1:1 investiert hat und ich beim NAV eine At-Cost-Bewertung vorgenommen habe.

In der Praxis gibt es gelegentlich Diskussionen darüber, wie mit einer Distribution zu verfahren ist, welche erneut gezogen werden kann. Würde sie nämlich erneut gezogen, dann wäre sie nicht mehr realisiert. Meine Erfahrung ist, dass der Betrag einfach als zusätzliches Investment behandelt wird, sobald er erneut gezogen wird. Letztendlich kann man durch eine klare Definition der Formeln kenntlich machen, wie man vorgeht. Recht eigenwillige Definitionen können bei künftigem Einsatz von weniger flexiblen Standard-Software-Lösungen sehr hohen Aufwand verursachen.

Die IRR habe ich oben nicht aufgeführt. Sie ist natürlich eine ganz wichtige Kenngröße. Der IRR lässt sich sowohl für den realisierten, als auch für den unrealisierten Teil ermitteln. Hier ist dann interessant, wie man bei mehreren Ein- und Auszahlungen die Zuordnung vornimmt. Üblich ist das FiFo-Verfahren. FiFo steht für First-in-First-out. Es gibt hier weitere Methoden, die ich hier nicht gesondert erwähnen möchte.

Einflussbereiche

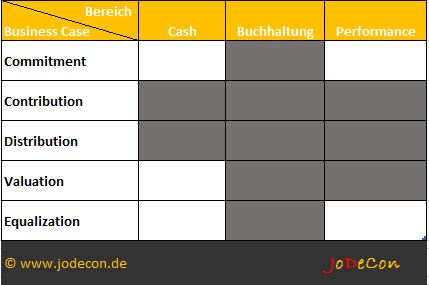

Gemäß meiner Matrix berührt der Business Case Distribution alle drei Bereiche.

Durch die Rückzahlung an die Investoren reduziert sich die Liquidität des Fonds. Sowohl die Veränderung auf dem Bankkonto, als auch die Veränderungen auf dem Kapitalkonto müssen entsprechend in der Buchhaltung verbucht werden. Wie oben unter den Kennzahlen gezeigt, können hinter den Rückzahlungen realisierte Erträge stehen, welche Mass für die Performance eines Investments in einen Fonds sind.

In die Buchhaltung kommt ebenfalls Bewegung. Ich greife hier auf den Standardkontenrahmen SKR 03 zurück. Diesen kannst Du Dir bei der Datev direkt anschauen. Wenn Du im SKR 03 zu den Kapitalkonten (Klasse 08) springst, dann findest Du dort die notwendigen Konten, welche da wären:

- 0800 Gezeichnetes Kapital,

- 0820-29 Ausstehende Einlagen auf das gezeichnete Kapital, nicht eingefordert,

- 0830-38 Ausstehende Einlagen auf das gezeichnete Kapital, eingefordert und

- 0840 Kapitalrücklage.

- 1200 Bankkonto

- …

Ich muss leider aus zeitlichen Gründen an dieser Stelle den Teil für die Buchhaltung unterbrechen. Die Recherche für diesen Teil ist etwas aufwändiger. Ich hole den Schlussteil demnächst nach. Vielleicht möchte jemand einspringen.

….

Es geht demnächst weiter mit dem Net Asset Value, also dem Wert eines Fonds.