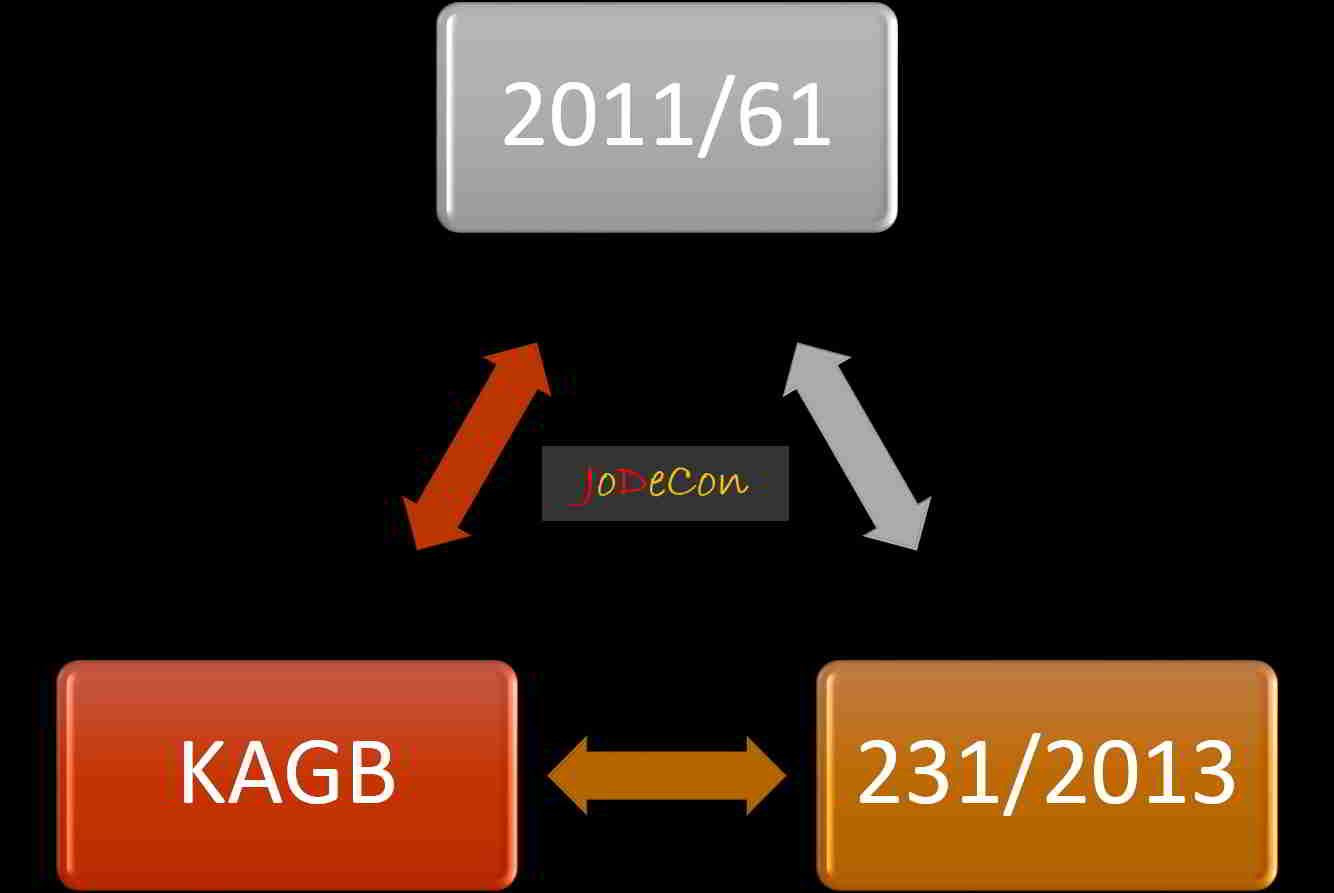

Richtlinie 2011/61/EU

Die Richtlinie EU 2011/61/EU steht aus deutscher Sicht in direktem Zusammenhang mit der Richtlinie EU 231/2013 und dem KAGB.

Bereits aus dem Juni 2011 ist die Richtlinie 2011/61/EU, welche zum Ziel hat, die Verwalter von alternativen Investmentfonds, die bisher keiner direkten gesetzlichen Regelung unterlagen, einen, ihrer markt beeinflussenden Stellung Rechnung tragenden, Rahmen zu geben.

Das KAGB ist die durch 2011/61 initierte nationale Umsetzung der Richtlinie, welche in Deutschland unter Hereinnahme des InvG, umgesetzt wurde. Ergänzend zu 2011/61 wurde Ende 2012 die Delegierten Verordnung 231/2013 verabschiedet, welche ebenfalls Einzug in das KAGB hielt, und einige der Anforderung aus 2011/61 wesentlicher genauer spezifiziert.